Yole Group y ATREG revisan hoy la suerte de la industria mundial de semiconductores hasta la fecha y analizan cómo los principales actores deben invertir para asegurar sus cadenas de suministro y su capacidad de chips.

En los últimos cinco años se han visto cambios significativos en la industria de fabricación de chips, como que Intel perdió la corona frente a dos competidores relativamente nuevos, Samsung y TSMC.El analista principal de inteligencia, Pierre Cambou, tuvo la oportunidad de analizar el estado actual del panorama mundial de la industria de semiconductores y su evolución.

En un amplio debate abordaron el mercado y sus perspectivas de crecimiento, así como el ecosistema global y cómo las empresas pueden optimizar el suministro.Se destacan el análisis de las últimas inversiones en la industria y las estrategias de los principales actores de la industria, así como una discusión sobre cómo las empresas de semiconductores están fortaleciendo sus cadenas de suministro globales.

Inversión Global

El mercado mundial total de semiconductores crece de un valor de 850 mil millones de dólares en 2021 a 913 mil millones de dólares en 2022.

Estados Unidos mantiene una cuota de mercado del 41%;

Taiwán y China crecen del 15% en 2021 al 17% en 2022;

Corea del Sur disminuye del 17% en 2021 al 13% en 2022;

Japón y Europa permanecen sin cambios: 11% y 9%, respectivamente;

China continental aumenta del 4% en 2021 al 5% en 2022.

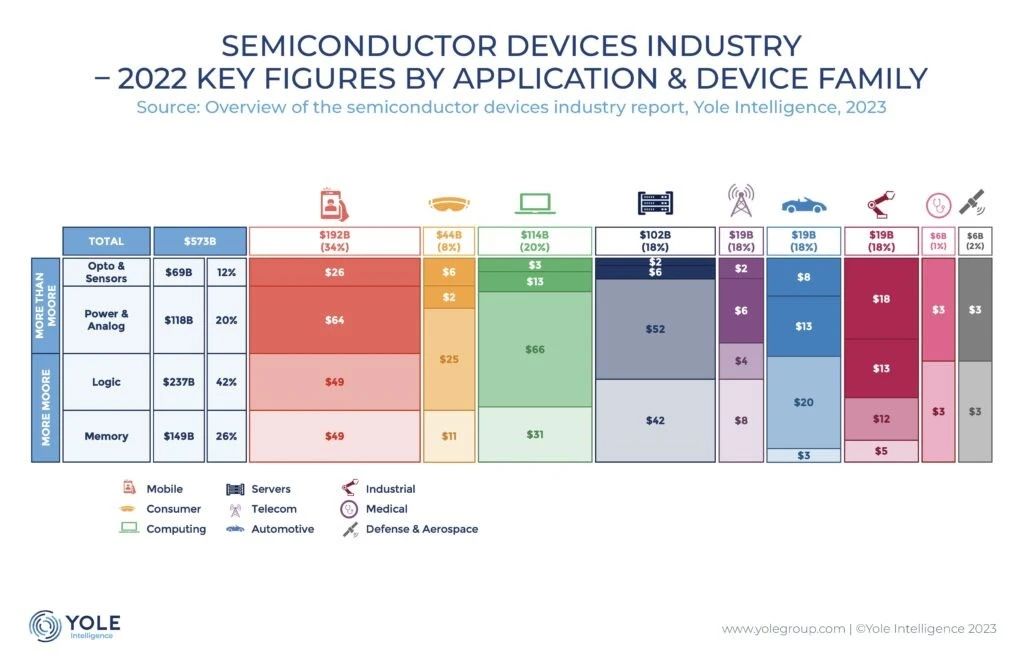

El mercado de dispositivos semiconductores crece de 555 mil millones de dólares en 2021 a 573 mil millones de dólares en 2022.

La cuota de mercado estadounidense crece del 51% en 2021 al 53% en 2022;

Corea del Sur se reduce del 22% en 2021 al 18% en 2022;

La participación de mercado de Japón aumentará del 8% en 2021 al 9% en 2022;

China continental aumentará del 5% en 2021 al 6% en 2022;

Taiwán y Europa se mantienen sin cambios en un 5% y un 9% respectivamente.

Sin embargo, el crecimiento de la participación de mercado de las empresas estadounidenses de dispositivos semiconductores está erosionando lentamente el valor agregado, y el valor agregado global disminuirá al 32% para 2022. Mientras tanto, China continental ha establecido planes de crecimiento por valor de 143 mil millones de dólares para 2025.

Ley CHIPS de EE. UU. y la UE

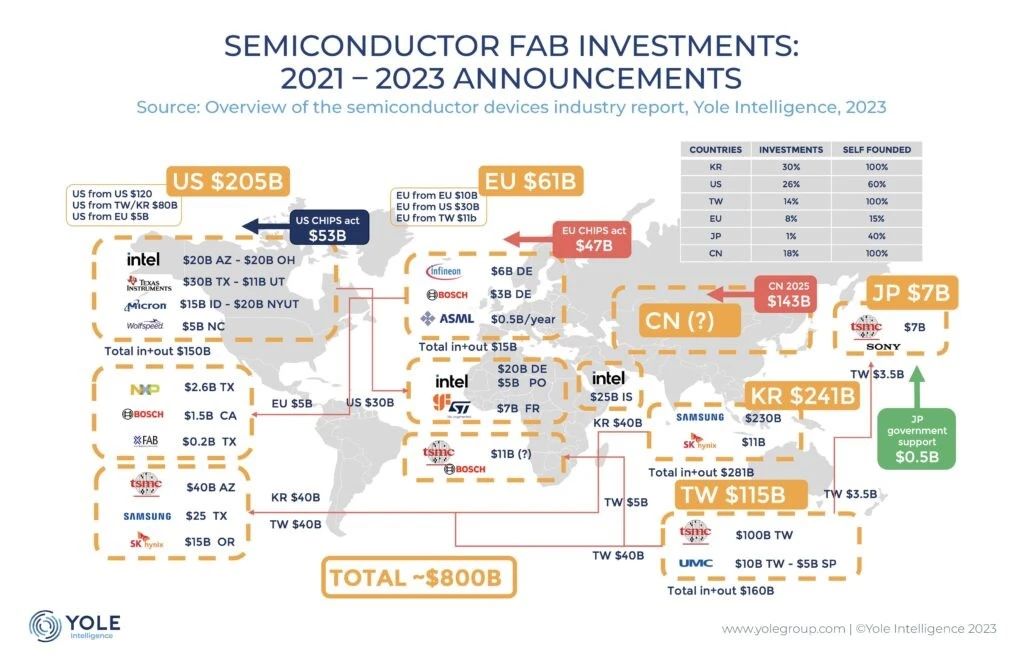

La Ley de Ciencia y Chips de EE. UU., aprobada en agosto de 2022, proporcionaría 53.000 millones de dólares específicamente para semiconductores para impulsar la investigación y la fabricación nacionales.

La Ley CHIPS más reciente de la Unión Europea (UE), votada en abril de 2023, proporciona 47.000 millones de dólares en financiación que, combinada con la asignación de Estados Unidos, podría proporcionar un programa transatlántico de 100.000 millones de dólares, 53/47% entre Estados Unidos y la UE.

Durante los últimos dos años, los fabricantes de chips de todo el mundo han realizado anuncios de inversiones fabulosos y sin precedentes para atraer fondos de la Ley CHIPS.La relativamente nueva empresa estadounidense Wolfspeed ha anunciado una inversión de 5.000 millones de dólares en su planta de carburo de silicio (SiC) de 200 mm en el corazón de Massinami, cerca de Utica, Nueva York, que comenzará a producir en abril de 2022. Intel, TSMC, IBM, Samsung, Micron Technology y Texas Los instrumentos también se han embarcado en lo que ATREG describe como una agresiva expansión fabulosa en un intento por obtener una porción del pastel de financiación de la factura de chips de Estados Unidos.

Las empresas estadounidenses representan el 60% de la inversión del país en semiconductores.

La inversión extranjera directa (IED) representa el resto, dijo Pierre Kambou, analista jefe de Yole Intelligence.La inversión de 40 mil millones de dólares de TSMC en construcción de fábricas en Arizona es una de las más importantes, seguida por Samsung (25 mil millones de dólares), SK Hynix (15 mil millones de dólares), NXP (2,6 mil millones de dólares), Bosch (1,5 mil millones de dólares) y X-Fab (200 millones de dólares). .

El gobierno de EE.UU. no tiene intención de financiar todo el proyecto, pero proporcionará una subvención equivalente al 5% al 15% del gasto de capital del proyecto de la empresa, y no se espera que la financiación supere el 35% del coste.Las empresas también pueden solicitar créditos fiscales para reembolsar el 25% de los costos de construcción del proyecto."Hasta la fecha, 20 estados de EE.UU. han comprometido más de 210 mil millones de dólares en inversiones privadas desde que se promulgó la Ley CHIPS", señaló Rothrock."La primera convocatoria de financiación para la solicitud de la Ley CHIPS se abre a finales de febrero de 2023 para proyectos de construcción, ampliación o modernización de instalaciones comerciales para la producción de semiconductores de vanguardia, de generación actual y de nodos maduros, incluidas las obleas de front-end. plantas de producción y embalaje final."

"En la UE, Intel planea construir una fábrica de 20 mil millones de dólares en Magdeburgo, Alemania, y una instalación de pruebas y embalaje de 5 mil millones de dólares en Polonia. La asociación entre STMicroelectronics y GlobalFoundries también supondrá una inversión de 7 mil millones de dólares en una nueva fábrica en Francia. Además, TSMC, Bosch, NXP e Infineon están discutiendo una asociación de 11 mil millones de dólares".añadió Cambú.

IDM también está invirtiendo en Europa e Infineon Technologies ha lanzado un proyecto de 5 mil millones de dólares en Dresde, Alemania."Las empresas de la UE representan el 15% de las inversiones anunciadas dentro de la UE. La IED representa el 85%", afirmó Cambou.

Al considerar los anuncios de Corea del Sur y Taiwán, Cambou concluyó que EE.UU. recibiría el 26% de la inversión global total en semiconductores y la UE el 8%, señalando que esto permite a EE.UU. controlar su propia cadena de suministro, pero no alcanza el objetivo de la UE. de controlar el 20% de la capacidad global para 2030.

Hora de publicación: 09-jul-2023